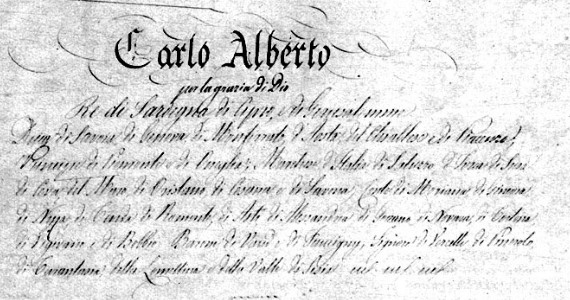

Tornare indietro di 167 anni: è questa la proposta di Silvio Berlusconi & Matteo Salvini, che propongono una “Flat Tax”, cioè un’aliquota fiscale unica del 20% o addirittura del 15%. Infatti la tassazione proporzionale era stata inserita nell’art. 25 dello Statuto Albertino approvato il 4 marzo 1848: «Essi (cioè i cittadini) contribuiscono indistintamente, nella proporzione dei loro averi, ai carichi dello Stato».

Quasi cento anni più tardi, il 23 maggio 1947, l’Assemblea Costituente elaborò il testo dell’art. 53 della Costituzione Repubblicana: «Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività».

Il passaggio dall’imposizione proporzionale a quella progressiva venne argomentato in sede Costituente da Salvatore Scoca, eletto nelle liste della Democrazia Cristiana, che dell’art. 53 fu relatore: «Se poi consideriamo che più dei tributi diretti rendono i tributi indiretti e questi attuano una progressione a rovescio, in quanto, essendo stabiliti prevalentemente sui consumi, gravano maggiormente sulle classi meno abbienti, si vede come in effetti la distribuzione del carico tributario avvenga non già in senso progressivo e neppure in misura proporzionale, ma in senso regressivo. Il che costituisce una grave ingiustizia sociale, che va eliminata, con una meditata e seria riforma tributaria. Credo necessario che si inserisca nella nostra Costituzione, in luogo del principio enunciato dall’articolo 25 del vecchio Statuto, un principio informato a un criterio più democratico, più aderente alla coscienza della solidarietà sociale e più conforme alla evoluzione delle legislazioni più progredite. La regola della progressività deve essere effettivamente operante. Ciò significa che la progressione applicata ai tributi sul reddito globale o sul patrimonio dev’esser tale da correggere le iniquità derivanti dagli altri tributi, ed in particolare da quelli sui consumi».

I Costituenti erano preoccupati che la progressività delle imposte sui redditi non bastasse a compensare la proporzionalità delle tasse sui consumi, a tal punto che il sistema tributario rischiava di essere regressivo. La posizione di Scoca, già Sottosegretario alle Finanze nel primo governo De Gasperi, fu condivisa da tutti e approvata: «Se ciò faremo, potremo potenziare l’imposta progressiva sul reddito e farla diventare la spina dorsale del nostro sistema tributario. Con l’alleggerire la pressione delle imposte proporzionali, che colpiscono separatamente le varie specie di redditi, avremo margine per colpire unitariamente e progressivamente il reddito globale».

Oggi Salvini & Berlusconi propongono un’aliquota “piatta”, non progressiva. Matteo Salvini dice chiaramente che si tratterebbe di una tassa “uguale per tutti, per ricchi e poveri”. Ma don Lorenzo Milani e gli studenti della scuola di Barbiana ci hanno insegnato che “non c’è nulla che sia ingiusto quanto far parti uguali fra disuguali”. Silvio Berlusconi va oltre: «Vogliamo cancellare il complicatissimo sistema attuale di aliquote differenti, di deduzioni, di detrazioni e sostituirlo con un’aliquota unica». Ma proprio le deduzioni e le detrazioni, oltre alle aliquote differenziate, sono strumenti fiscali essenziali per tener conto del carico familiare del contribuente, cioè della sua effettiva capacità contributiva.

Una questione ben presente ai Costituenti e in particolare a Salvatore Scoca: «Non si può negare che il cittadino, prima di essere chiamato a corrispondere una quota parte della sua ricchezza allo Stato per la soddisfazione dei bisogni pubblici, deve soddisfare i bisogni elementari di vita suoi propri e di coloro ai quali, per obbligo morale e giuridico, deve provvedere. Da ciò discende la necessità della esclusione dei redditi minimi dalla imposizione; minimi che lo Stato ha interesse a tenere sufficientemente elevati, per consentire il miglioramento delle condizioni di vita delle classi meno abbienti, che contribuisce al miglioramento morale e fisico delle stesse e in definitiva anche all’aumento della loro capacità produttiva. Da ciò discende pure che debbono essere tenuti in opportuna considerazione i carichi di famiglia del contribuente. Sono, questi, aspetti caratteristici di quella capacità contributiva posta a base dell’imposizione».

La “Flat Tax” è palesemente propagandistica e inattuabile. Le aliquote vigenti sui redditi vanno dal 23% al 43%. Se invece tutti pagassimo il 15 o il 20%, si creerebbe un buco enorme nel bilancio dello Stato. Sull’autorevole sito internet lavoce.info gli economisti Francesco Daveri e Luca Danielli hanno calcolato che, applicando la Flat Tax in Italia, le entrate fiscali diminuirebbero tra i 70 e i 90 miliardi di euro. Come se non bastasse l’enorme debito pubblico che l’Italia già si ritrova.

Salvini & Berlusconi definiscono “rivoluzionaria” la proposta della tassazione unica. In effetti, se attuata, sarebbe in assoluto contrasto con l’art. 53 della Costituzione. Di conseguenza, sarebbe più corretto definirla di “restaurazione”, poiché ripristinerebbe l’impostazione fiscale dello Statuto Albertino. È evidente che oggi chi propone l’abolizione del criterio della progressività fiscale, vuole rompere il Patto Costituzionale. Si tratta dunque di una prospettiva eversiva.

Chi invece pensa che la Carta Costituzionale sia il fondamento della nostra convivenza civile, oggi ha il dovere e la responsabilità di contrastare questi progetti.

È ancora Scoca che ci spiega le motivazioni profonde che hanno portato a scegliere il criterio della progressività: «Non si può negare che una Costituzione la quale, come la nostra, si informa a principi di democrazia e di solidarietà sociale, debba dare la preferenza al principio della progressività. Ho sempre pensato che chi ha dieci mila lire di reddito e ne paga mille allo Stato, con l’aliquota del 10 per cento, si troverà con 9 mila lire da impiegare per i suoi bisogni privati; mentre chi ne ha centomila, dopo aver pagato l’imposta del 10 per cento in base alla stessa aliquota, si troverà con una disponibilità di 90 mila lire. È ovvio che per pagare l’imposta il primo contribuente sopporta un sacrificio di gran lunga maggiore del secondo, e che sarebbe equo alleggerire l’aggravio del primo e rendere un po’ meno leggero quello del secondo».

Tutto ciò ha senso nella prospettiva di una Costituzione che “richiede l’adempimento dei doveri inderogabili di solidarietà politica, economica e sociale” (art. 2) e nel contesto di una Repubblica che si pone il compito di “rimuovere gli ostacoli di ordine economico e sociale, che, limitando di fatto la libertà e l’eguaglianza dei cittadini, impediscono il pieno sviluppo della persona umana” (art. 3).

Il criterio della progressività trova nella Costituzione un solido fondamento giuridico, poiché deriva dalla precisa qualificazione del dovere tributario come obbligo di solidarietà economica, ma anche come obiettivo repubblicano di eliminare ciò che ostacola l’eguaglianza sostanziale. A distanza di 68 anni dalla elaborazione Costituzionale questa impostazione è ancora poco conosciuta e ampiamente trascurata.

Infatti, la solidarietà costituzionale presuppone l’equità, deve essere basata sulla giustizia, non può essere discriminante, non può fare nemmeno parti diseguali tra eguali. Questo è in sostanza il problema che emerge da alcune scelte economiche e fiscali del Governo guidato da Matteo Renzi, che sono palesemente improntate alla beneficenza. Infatti, sono state reintrodotte le “mance” e ovviamente chi le riceve è contento: 80 euro al mese ai lavoratori dipendenti con redditi compresi tra 8.000 e 24.000 euro annui e 80 euro mensili anche alle famiglie (con redditi limitati) dei neonati dal 2015 per 3 anni. In Italia è arrivato un benefattore che dà questi aiuti ad alcuni, facendo crescere l’invidia degli altri (disoccupati, pensionati, famiglie con figli nati nel 2014, ecc.). Ma non si tratta di un filantropo che distribuisce con generosità il proprio patrimonio, ma del Governo che utilizza i fondi pubblici, cioè le entrate fiscali, le imposte pagate da tutti. I contributi dati ad alcuni sono ovviamente a carico della fiscalità generale. Di conseguenza, in sostanza saranno i pensionati a pagare il bonus dei lavoratori e saranno le famiglie dei nati nel 2014 a sostenere quelli del 2015. Anzi, ad essere più precisi sono i neonati del 2015 che pagheranno (con gli interessi) gli 80 euro che vengono dati ai loro genitori, poiché tutto ciò avviene attraverso il deficit (circa 3% del PIL) che andrà ad aumentare il debito (oltre il 130%), che resta a carico delle prossime generazioni.

Occorre poi sottolineare che chi non ha reddito o ha un reddito minimo, magari frutto di lavori saltuari e/o precari, dall’attuale Governo non riceve nulla. Sono i cosiddetti “incapienti”, che hanno un reddito così basso da essere esentati dal pagamento delle imposte. Anche il Parlamento Europeo il 20 ottobre 2010 ha approvato una “raccomandazione sul reddito minimo”, affinché tutti i cittadini possano avere una vita dignitosa. Proprio queste persone dovrebbero essere considerate la priorità delle scelte fiscali del Governo italiano, che invece elargisce contributi in modo discriminante e perciò ingiustificato.

“Se esaminiamo la nostra legislatura, accanto alle normali leggi di imposta ci sono eccezioni, troppe differenze di trattamento tra classi di cittadini ed altri classi, tra varie categorie di contribuenti, lesive del principio di uguaglianza e di solidarietà sociali presenti in questa prima parte di Costituzione. Queste gravi mende della nostra legislazione vanno eliminate con una radicale riforma tributaria”. Queste parole, pronunciate nel 1947 durante i lavori dell’Assemblea Costituente da Salvatore Scoca, sembrano scritte oggi.

L’obiettivo dei Costituenti era chiaro: limitare al minimo le imposte proporzionali per potenziare quelle progressive, vera “spina dorsale” del sistema tributario. Purtroppo nei successivi decenni abbiamo assistito all’attuazione di politiche fiscali con un’impostazione rovesciata. L’imposta proporzionale sui consumi è quasi raddoppiata (l’IVA è salita dal 12% al 22%), mentre le aliquote fiscali sui redditi delle persone fisiche (IRE ex IRPEF) sono diventate sempre meno progressive: gli scaglioni sono stati ridotti da 32 a 5, l’aliquota più alta è scesa dal 72 al 43%, quella più bassa è salita dal 10 al 23%.

Non solo: mentre l’imposta sui redditi delle persone fisiche è progressiva, quella per le imprese non lo è. La “Flat Tax” in Italia è già parzialmente in vigore: le società – che hanno la possibilità di dedurre dal reddito tutte le spese inerenti l’attività produttiva – pagano il 27,5% di imposta (IRES) sugli utili, oltre al 3,9% di tassa regionale (IRAP). In sostanza si tratta di una tassa proporzionale del 31,4%. È evidente che l’attuale sistema tributario è ingiusto e incostituzionale, poiché applica la progressività ai lavoratori dipendenti e la proporzionalità ai redditi da impresa.

Si aggiunge a ciò il fatto che ad alcune tipologie di redditi siano applicate imposte stabilite in modo forfetario o con tassazioni separate proporzionali, che di norma non fanno cumulo con gli altri redditi e di conseguenza eludono la progressività del sistema tributario.

Inoltre, va considerata l’imposizione sulle rendite finanziarie: è vero che il Governo recentemente l’ha alzata dal 20 al 26%, ma nulla è stato cambiato nella scelta di considerare questo tipo di reddito come separato da ogni altro. E soprattutto rimane il fatto che le imposte sulle rendite sono più basse di quelle sul lavoro. Ma non è tutto: l’attuale Governo – in mancanza di altre risorse come clausola di salvaguardia nella legge di stabilità – prevede che l’IVA possa aumentare dal 10 % al 13% per l’aliquota agevolata e dal 22% al 25,5% per l’aliquota ordinaria. Da notare che l’aumento dell’imposta in percentuale sui beni ritenuti più necessari (uova, miele, yogurt, carne, ecc.) è oltre il doppio rispetto ai beni meno necessari.

A fine anno 2014 il Governo ha presentato un Decreto legislativo sul diritto penale tributario che ha suscitato molte polemiche. Tra le norme più ingiuste c’è sicuramente l’introduzione di una franchigia del 3% del reddito dichiarato per la punibilità dei reati fiscali. Anche in questo caso l’applicazione del criterio di proporzionalità crea un enorme vantaggio per chi è più ricco: maggiore è il reddito, più elevata è la possibilità di evasione penalmente non perseguibile. Ovviamente ciò significa che sarà molto più facile che siano i piccoli evasori ad incorrere in reati penali, mentre chi compie le grandi frodi avrà un più ampio margine di non punibilità.

Un Governo che volesse davvero “cambiare verso” rispetto all’involuzione degli ultimi 40 anni in ambito fiscale, dovrebbe diminuire l’imposta sui consumi, differenziare maggiormente le aliquote sui redditi, introdurre il cumulo dei redditi come base dell’imposizione, introdurre la deducibilità di tutte le spese considerate necessarie, aumentare la tassazione per i più abbienti e i contributi ai più poveri. L’attuale Governo ha invece deciso di attuare una beneficenza discrezionale, non dissimile da politiche clientelari già viste, che costituiscono un’aberrazione del sistema tributario e un’evidente ingiustizia sociale, indegna di un Paese civile.

La vera rivoluzione sarebbe l’attuazione della Costituzione. Come ci ha ricordato quasi 60 anni fa il Costituente Piero Calamandrei: «La Costituzione non è una macchina che una volta messa in moto va avanti da sé. La Costituzione è un pezzo di carta, la lascio cadere e non si muove: perché si muova bisogna ogni giorno rimetterci dentro il combustibile; bisogna metterci dentro l’impegno, lo spirito, la volontà di mantenere queste promesse, la propria responsabilità».

È il caso di ricordare l’art. 54 della Costituzione: «Tutti i cittadini hanno il dovere di essere fedeli alla Repubblica e di osservarne la Costituzione e le leggi».

Giuseppe Dossetti, uno dei padri della nostra Costituzione, nel 1994 lanciò un appello: «è necessaria la sollecita promozione, a tutti i livelli, dalle minime frazioni alle città, di comitati impegnati e organicamente collegati, per una difesa dei valori fondamentali espressi dalla nostra Costituzione: comitati che dovrebbero essere promossi non solo per riconfermare ideali e dottrine, ma anche per un’azione veramente fattiva e inventivamente graduale, che sperimenti tutti i mezzi possibili, non violenti, ma sempre più energici, rispetto allo scopo che l’emergenza attuale pone categoricamente a tutti gli uomini di coscienza». Parole di profonda validità e di estrema attualità.